個人でお店を開いたり、フリーランスとして働いている人が増えています。たとえば、カメラマンやデザイナー、プログラマー、整体師、飲食店のオーナーなど、さまざまな仕事がありますね。こうした人たちは「個人事業主(こじんじぎょうぬし)」と呼ばれます。

個人事業主としてしばらく仕事を続けていくと、「法人化(ほうじんか)」という言葉を耳にすることがあります。「そろそろ法人化した方がいいのかな?」「法人化ってどういう意味?」と考える人も多いでしょう。

法人化とは、かんたんに言うと「会社を作ること」です。今までは個人の名前で仕事をしていたけれど、これからは「株式会社〇〇」や「合同会社△△」という会社として活動することになります。

法人化には、メリットもデメリットもあります。節税になることもあれば、手続きがふえて少し大変になることも。だからこそ、「自分は法人化すべきか?」「いつがベストなタイミングか?」をしっかり考える必要があります。

このブログでは、個人事業主が法人化を考えるときに知っておくべきポイントを、10の章に分けてわかりやすく解説していきます。

はじめて法人化を考える人でも理解できるように、できるだけむずかしい言葉を使わずに説明していきますので、安心してください。

それではまず、「なぜ法人化するのか?」という理由から、一緒に見ていきましょう!

このページの目次

個人事業主から法人化する理由

個人事業主として活動していると、「いつか法人化にすべきかな?」と考えるタイミングがやってきます。法人化には、たしかに手間やコストがかかりますが、それを上回るメリットも多くあります。ここでは、法人化する基本的な理由と、注意すべきデメリットについて分かりやすく解説します。

1.法人化の基本的なメリット

■税制面の優遇がある

法人化を考える最大の理由のひとつが、「税金の負担が軽くなること」です。

個人事業主としての利益は「事業所得」として所得税の対象となり、累進課税(もうけが多いほど税率が高くなる)になっています。しかし、法人にすると「法人税」が適用され、一定の税率で計算されます。

たとえば、年に500万円以上の利益が出ている場合、法人化した方が税負担が軽くなるケースが多く見られます。加えて、法人は「退職金」の積み立てや、「役員報酬」という形での支出も可能となり、節税の選択肢が広がります。

■信用力の向上

法人化すると、屋号ではなく「株式会社〇〇」や「合同会社△△」といった正式な会社名になります。これにより、金融機関や取引先からの信用力が高まる傾向があります。

とくに中小企業や大手企業と取引をする場合、「法人であること」が条件になるケースもあるため、法人化することでビジネスチャンスが増える可能性があるのです。事業拡大を考えるなら、これは大きなメリットでしょう。

■経営の安定性が増す

法人化すると、個人の資産と会社の資産を分けることができるため、経営のリスク管理がしやすくなります。

たとえば、個人事業主の場合は「無限責任」といって、事業での失敗が自身の私財にまで影響を与えるリスクがありますが、法人なら「有限責任」となり、会社のお金と個人のお金を切り離せます。

さらに、法人になることで、会計処理がシステム化・業務効率化されやすくなり、経営管理がスムーズに。人数が増えて組織化する際にも、法人の方が柔軟に対応できます。

2.法人化のデメリットとは

もちろん、法人化には注意すべきポイントもあります。

■設立費用がかかる

まず、法人を設立するためには、登記費用や定款の認証料などの初期費用が必要です。これは数万円から数十万円かかることもあり、事業を始めたばかりの方には負担になることがあります。

また、法人登記の際には「登記事項証明書(謄本)」などの手続きも必要で、専門知識が求められる場面もあります。

■運営コストが増加する

法人になると、社会保険への加入が義務となります。これは福利厚生としてのメリットもありますが、保険料の負担が重くなるという面も。

また、赤字になった場合でも、法人には均等割という最低限の税金が発生するため、「売上が少ない年も費用がかかる」という点に注意が必要です。

■税務申告が複雑になる

個人事業主に比べ、法人の決算・税務申告は複雑です。

専門的な処理が必要なため、税理士への依頼が一般的になります。もちろんその分、報酬も発生するため、継続的な出費が増えることになります。

AIやクラウド会計ソフトを使えば、ある程度自社で処理することも可能ですが、それでも専門知識は必要です。もし知識が不十分なまま申告してしまうと、滞納や失敗につながるリスクもあるので要注意です。

法人化のタイミング

「法人化した方がいいのかな?」と考え始めたとき、大切なのは“いつ”法人化するのが最適かを見きわめることです。

法人化には準備もコストもかかるため、勢いだけで決断してしまうと後悔するケースもあります。

ここでは、法人化のタイミングとして代表的な2つのパターンをご紹介します。

1.売上や利益が一定の基準を超えたとき

個人事業主として仕事を続けていると、ある時点で「所得税が高くなってきたな」と感じることがあります。

実はこれが、法人化を考える最初のサインです。

個人事業主の場合、利益が大きくなるほど所得税率が上がる「累進課税」が適用されます。

たとえば、所得が900万円を超えると33%以上の税率になることもあります。

一方、法人にすれば、法人税の税率は一定で比較的低く、経費として使える範囲も広がります。

▼法人化を考える基準の目安

- 年間の売上高が1,000万円〜2,000万円を超える頃

- 年間の利益が500万円以上出ている場合

- 役員報酬を活用した節税が見込めるとき

このようなタイミングで法人化すると、税制面の優遇を受けやすく、手元に残るお金も増える可能性があります。

また、法人化すると「経費にできる範囲」が広がるのも大きなメリットです。

たとえば、家賃や出張費、通信費、接待交際費など、正しく処理すれば事業に関係する支出を有効に経費化できます。

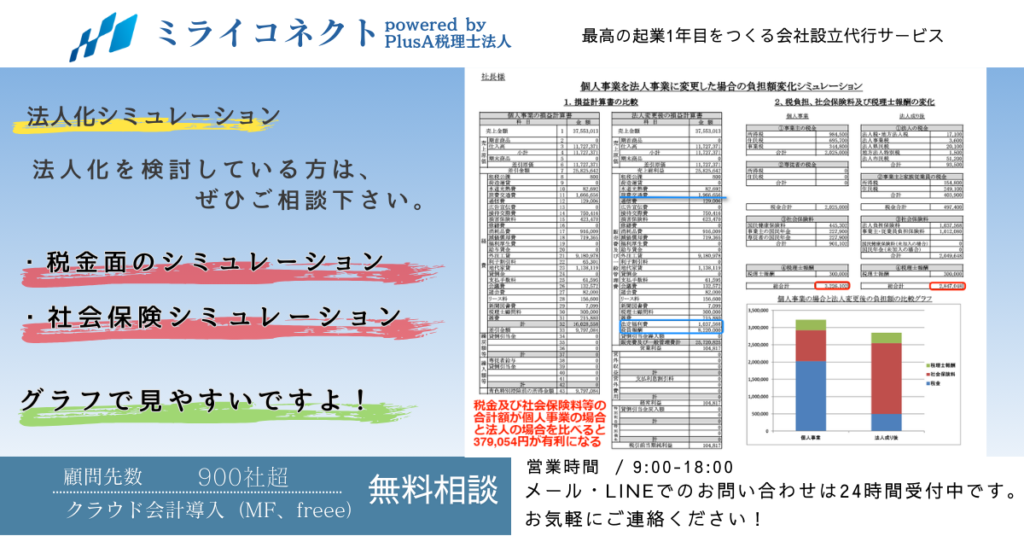

とはいえ、「所得が高いから法人化すべき!」と短絡的に判断するのではなく、自身の事業の実績や今後の見通しを踏まえて、シミュレーションを行うことが大切です。

特に、所得が上下しやすい業種の方は、「2年続けて高い利益が出ているか」などを判断基準にするとよいでしょう。

2.事業拡大を考えるとき

もうひとつのタイミングは、「事業の規模を大きくしたい」と考えるときです。

たとえば、社員を雇いたい、新しい店舗を出したい、資金を集めて新しい分野に挑戦したい、などです。

こうした事業拡大のステージに進むとき、法人化には多くのメリットがあります。

▼法人化による事業拡大のメリット

- 資金調達の手段が増える(銀行融資・出資など)

- 社会的な信用力が高まる

- 人材採用がしやすくなる

個人事業主のままでは、金融機関から大きな融資を受けるのが難しいケースがあります。

しかし、法人化することで、法人としての実績や信用力を評価されやすくなり、資金調達の選択肢が広がります。

また、法人化は、事業パートナーとの信頼関係の構築にも効果的です。

とくに建設業やIT業界などでは、取引相手から「法人であること」が求められる場面も多く、契約の幅が広がります。

さらに、将来的に事業承継(子どもや社員への引き継ぎ)を考えている場合にも、法人化しておくことで準備がスムーズになります。

起業家として「今後の成長戦略」を描いているなら、法人化はその一歩としてとても有効です。

法人化に必要な手続き

法人化を進めるには、いくつかの重要なステップを順番にクリアする必要があります。

ここでは、「法人の種類を選ぶ」「定款の作成と認証」「登記申請の流れ」という3つのステップに分けて解説します。より詳しく設立の流れを知りたい方はこちら。

初めての会社設立でも安心して取り組めるよう、ポイントをしっかり押さえておきましょう。

1.法人の種類を選ぶ

法人を作るといっても、「株式会社」や「合同会社(LLC)」などさまざまな種類がありますが、代表的な2つの法人を説明致します。

それぞれの特徴を理解し、自分の事業に合った形を選ぶことが大切です。

| 種類 | 特徴 |

|---|---|

| 株式会社 | 信用度が高く、投資を受けやすい。資本金が必要で設立費用も高め。 |

| 合同会社(LLC) | 設立費用が安く、運営が柔軟。信用度は株式会社に比べるとやや低め。 |

株式会社は、社会的な信用度が高く、銀行融資や大手企業との取引でも有利です。一方、合同会社は設立費用が安く、1人でも手軽に始められるという利点があります。

将来的に事業を大きくする予定があるか、あるいは少人数で効率よく経営したいかなどをふまえて、選択しましょう。

また、税制や責任の範囲にも違いがあるため、専門家への相談や業種別の選び方に関する情報収集もおすすめです。

法人登記の前に、じっくりと「自分に合った法人の形」を見きわめることが成功のカギになります。

2.定款の作成と認証

法人の種類が決まったら、次にやるべきなのが「定款(ていかん)」の作成です。

定款とは、その法人の基本ルールをまとめた書類で、法人の目的・事業内容・所在地・資本金・役員構成などが記載されます。

作成した定款は、株式会社の場合、公証人役場で認証を受ける必要があります(合同会社は認証不要)。この認証手続きは、電子定款でも対応可能で、紙の定款よりも収入印紙代が不要になるというメリットも。

▼定款作成のポイント

- テンプレートを参考にしつつ、自社に合った内容にカスタマイズ

- 認証時には、必要な書類をきちんとそろえる

- 内容に不安があれば、行政書士や司法書士などに依頼するのも◎

定款は、一度作成するとその後の法人運営に大きな影響を与えるため、いい加減にせず丁寧に作りましょう。

資本金の払い込みや許認可が必要な業種の場合は、内容の整合性にも注意が必要です。

3.登記申請の流れ

定款の認証が終わったら、いよいよ「登記申請」の手続きに進みます。

この申請を行うことで、正式に法人が法務局に登録され、活動を開始できるようになります。

▼登記申請に必要な主な書類

- 登記申請書

- 定款の写し

- 発起人の印鑑証明書

- 設立時の役員の就任承諾書

- 資本金の払込証明書 など

これらの書類を準備し、管轄の法務局に提出します。方法は、窓口提出・郵送・オンライン(電子申請)などから選べます。

最近は、会社設立をサポートするオンラインサービスもあり、初心者でもスムーズに進められるようになっています。

申請後、内容に問題がなければ数日〜1週間程度で登記が完了し、「法人登記簿謄本」などの書類が取得可能になります。

登記が完了すると、いよいよ法人としてのスタートです!

法人化後の運営に関する注意点

法人化したあとは、事業運営のやり方が個人事業主の時と大きく変わります。

とくに注意したいのが「税務申告」と「社会保険」に関する対応です。

この2つをしっかり理解しておかないと、後から税金や保険料の支払いに困ることにもなりかねません。

ここでは、法人化後に必ず押さえておきたい注意点をわかりやすく解説します。

1.税務申告の違い

法人化すると、個人事業主のときとはまったく違う形の税務申告が必要になります。

個人事業主のときは、毎年3月に「確定申告」として所得税を申告していました。

青色申告や白色申告などがあり、個人としての課税所得に応じて、累進課税のルールで税金を計算していましたね。

しかし、法人になると、「法人税」「法人住民税」「事業税」など、さまざまな税金を会社として申告・納付しなければいけません。

▼法人税申告の基本ポイント

- 決算月の翌日から2ヶ月以内に税務署へ申告書を提出

- 税理士に依頼するケースが多い(処理が複雑なため)

- 税務署以外にも、都道府県や市区町村へ提出が必要な書類がある

さらに、消費税の取り扱いも注意が必要です。

個人事業主と同じように、売上が一定額(前々年で1,000万円超)を超えると課税対象になりますが、法人の場合も、設立から2年後には納税義務が発生するケースがあります。

そのため、「最初は免税だから大丈夫」と思っていたら、3年目に突然消費税の支払いが必要になるということも。

申告の期限や税制の内容を理解しておかないと、国税庁からの通知を見落としてしまい、延滞税や加算税がかかることもあるので注意しましょう。

2.社会保険の加入義務

法人を設立すると、たとえ従業員が自分1人だけでも、原則として社会保険への加入が義務になります。

この点は、個人事業主とは大きく異なります。

個人事業主の場合、自分自身は「国民健康保険」と「国民年金」に加入するだけでした。

しかし、法人になると、健康保険・厚生年金保険などへの加入が求められ、法人の代表者(=役員)も加入対象となります。

▼法人が負担すべき保険の種類

- 健康保険(病院にかかる費用の補助)

- 厚生年金保険(将来の年金のベース)

- 雇用保険(失業時に支給される)

- 労災保険(仕事中のケガへの保障)

とくに「健康保険」と「厚生年金保険」の保険料は、会社と社員が半分ずつ負担します。

つまり、法人としては会社負担分の保険料もコストになるわけです。

たとえば、法人を設立して役員報酬を30万円に設定した場合、月の社会保険料の会社負担だけでも4〜5万円前後になることがあります。

これは事業資金に与える影響が大きいため、法人化を検討する際には、保険料のシミュレーションを行っておくのがおすすめです。

また、社会保険に加入することで、社員の福利厚生が整い、採用活動や定着率の向上にもつながるというメリットもあります。

ただし、手続きには時間と労力がかかるため、社労士など専門家にサポートを依頼することも検討しましょう。

法人化にかかる費用

法人化を考えるとき、「いくらお金がかかるのか?」というのは多くの人が気になるポイントです。

実際、法人化には初期費用と継続的な運営コストの両方が発生します。

ここでは、設立時にかかる費用の内訳と、法人として活動を続けていくために必要なコストについて、わかりやすく解説します。

1.設立費用の内訳

まずは法人を設立する際にかかる初期費用から見ていきましょう。

これは「株式会社」と「合同会社」で金額が大きく異なります。

下記の表はご自身で設立をした場合の費用です。

| 項目 | 株式会社 | 合同会社 |

|---|---|---|

| 定款認証印紙代 | 40,000円 ※1 | 40,000円 ※1 |

| 定款認証手数料 | 17,000円 ※2 | 0円 |

| 登録免許税 | 150,000円 | 60,000円 |

| 合 計 | 207,000円 | 100,000円 |

※2:資本金100万円未満でその他要件を満たすときは17,000円、満たさないとき32,000円、300万未満は42,000円、300万円以上は52,000円となります。

株式会社の場合、資本金の金額により設立費用が変動致します。

「資本金」は1円から設定可能ですが、あまりに低すぎると社会的な信用度に影響する場合もありますので、計画的に設定しましょう。

2.運営にかかる継続的なコスト

法人を設立した後は、毎月・毎年かかるランニングコスト(運営費)が発生します。

この部分をしっかり見積もっておかないと、「思っていたよりお金がかかる…」と後悔する原因になります。

▼主な継続コストの例

- 法人税・消費税などの税金

毎年、利益に応じて法人税が発生します。たとえ赤字でも「均等割」として最低7万円程度の支払いが必要です。

消費税は2年間は免除されることもありますが、3年目以降は課税対象になるケースが多いです。 - 社会保険料

役員報酬を支給する場合、健康保険と厚生年金保険への加入が義務になります。

会社はこの保険料の半分を負担しなければならず、月5〜10万円の支出が発生することも。

※役員報酬が月40万円の場合、会社負担分は約6.2万円です。 - 税理士・社労士などへの報酬

決算や社会保険手続きが複雑になるため、外部専門家に依頼するケースが一般的です。

月額顧問料として3万円~5万円程度です。 - 事務所・通信費などの経費(個人事業主の時の発生しているコスト)

会社名義で契約する賃貸オフィス、電話・ネット、クラウドサービスなども、安定した運営に欠かせないコストになります。

自宅兼事務所にする場合でも、「会社の支出」として扱うなら一定の家賃割合を経費化できます。

これらをすべて含めると、会社設立後の月々の支出は、個人事業主の時の費用に加え10万円~15万円は増えることもあります。

経営を安定させるためには、利益を生み出す仕組みを早めに整えることが大切です。

法人化のメリットを最大化する方法

法人化には多くのメリットがありますが、正しく活用しないとその効果は半減してしまいます。

ここでは、法人化の利点をしっかり引き出すための具体的な方法を2つの視点から解説します。

「節税」と「資金調達」、どちらも経営に直結する重要な要素です。

1.経費の計上と節税対策

法人化で得られる大きなメリットの一つが、「節税」です。

そのためにはまず、経費の計上ルールを理解し、正しい会計処理を行うことが前提になります。

▼経費の基本ルールを理解しよう

法人の場合、「事業に関連する支出」であれば、幅広く経費(損金)として認められます。

たとえば以下のようなものです。

- オフィスの家賃や水道光熱費

- 通信費、交通費、接待交際費

- 備品の購入や仕入れにかかる費用

- 役員報酬、福利厚生費、手当 など

ただし、「プライベートな支出」は経費として認められません。

個人用の飲食代や家族旅行などは税法上、経費に計上できないので注意が必要です。

▼節税効果を高める方法

以下のような対策をとることで、法人税や事業税などの税負担を抑えることが可能です。

- 青色申告による赤字の繰越控除(最長10年間)

- 必要な支出を計画的に経費化して税額を調整

- 退職金制度や企業型年金の導入による節税効果

- 会計事務所を活用して、適切な会計処理を実施

- 税制優遇の実施

また、法人の銀行口座と個人口座をしっかり分けておくことで、会計処理がスムーズになり、税務調査でのリスク軽減にもつながります。

節税は、税金を納めないことではなく、合法的に納税額を抑える工夫です。

正しい知識を持ち、プロの力も借りながら、効率的な経営を目指しましょう。

2.資金調達の戦略

法人化すると、資金調達の幅が一気に広がるのも大きなメリットです。

個人事業主のままだと難しかった融資や出資も、法人なら現実的な選択肢になります。

▼資金調達の方法を知っておこう

法人が利用できる資金調達の主な手段は以下の通りです。

- 金融機関からの融資(日本政策金融公庫・地銀など)

- クラウドファンディングで広く出資を募る

- ベンチャーキャピタルやエンジェル投資家からの出資

- 株式や社債の発行(一部条件あり)

- 現物出資による資産の有効活用

特に創業時は、自治体の創業支援制度や助成金を利用することで、初期費用の一部をカバーできるケースもあります。

▼タイミングと関係づくりがカギ

資金調達には「タイミング」も重要です。

たとえば、事業計画がまとまった段階で申請することで、融資の通過率が上がることがあります。

また、投資家からの出資を受ける場合には、プレゼン資料の準備や信頼関係の構築が必要です。

SNSや業界のイベント、起業家コミュニティなどを通じて、ネットワークを広げておくことも資金調達成功のコツです。

法人化のデメリットを克服するための対策

法人化は多くのメリットがありますが、「事務作業が増える」「専門知識が必要になる」といった見逃せないデメリットもあります。

しかし、それらは適切な対策をとれば確実に軽減・解消できるものです。

ここでは、法人化後の運営をスムーズに進めるための対策を、2つの視点から解説します。

1.事務負担を軽減する方法

法人化すると、税務申告、社会保険、契約書類の管理など、やるべき事務作業が一気に増えます。

本業に集中できなくなる前に、以下のような方法で事務の負担を減らす工夫が必要です。

▼業務ソフトを活用して自動化

「freee」や「マネーフォワードクラウド」といった会計ソフトやクラウドツールを導入することで、経理・給与計算・請求書発行などの事務作業を自動化できます。

入力ミスのリスクも減り、正確な会計処理が簡単にできる環境が整います。

これにより、事務作業に追われる時間を減らし、本業に集中しやすくなるという効果があります。

▼業務のアウトソーシングも検討

社内リソースが限られている場合は、経理・給与計算・労務管理などの一部業務を外部に任せる(アウトソーシング)のも有効です。

副業や小規模法人の方にとっては、手間と時間を大幅に削減できる手段となります。

たとえば、月末の請求書作成や入金管理など、ルーティン業務だけをプロに依頼することで、本業への集中力を保ちながら事務のクオリティも維持できます。

▼業務の定期的な見直し

毎月当たり前にこなしている作業も、定期的に見直すことで無駄を削減できることがあります。

「郵送していた書類を電子化する」「エクセルをクラウドに移行する」など、小さな改善を積み重ねることで、全体の効率が大きく向上します。

2.専門家の活用

法人としての運営には、税務・法務・経営など、幅広い知識と判断が必要になります。

すべてを1人で抱え込まず、専門家のサポートを受けることで大きな安心感が得られます。

▼信頼できる税理士とパートナーを組む

法人税や消費税、青色申告など、税務処理には高度な専門知識が必要です。

特に法人設立初期は、経験豊富な税理士と組むことが成功のカギとなります。

たとえば、弊社(PlusA税理士法人 )のように、法人設立から経理・会計・節税対策まで一気通貫で支援してくれる事務所を選ぶと、安心して運営をスタートできるでしょう。

クラウド会計の導入やキャッシュフロー改善など、実務に即したアドバイスがもらえる点も大きな強みです。

▼法律相談でトラブルを未然に防ぐ

取引先との契約や人材の雇用など、法人化後は法的な責任も発生します。

不安を感じたら、顧問弁護士や法律相談サービスを利用することで、リスクを未然に回避することができます。

最近では、オンラインで気軽に相談できるサービスも増えており、法人の立場でもっとも効果的な対応が可能です。

▼経営コンサルタントの活用

経営が安定してきたら、事業の成長戦略や業務改善に強いコンサルタントを活用するのもおすすめです。

客観的な視点から、自社では気づかない課題やチャンスを見つけてくれることもあります。

SNSやオンラインセミナーなどを通じて、信頼できる専門家とのネットワークを築いておくことが、法人経営において大きな武器になります。

法人化を検討する際のチェックリスト

「そろそろ法人化を考えようかな…」と思ったとき、まず大切なのは準備と確認です。

なんとなく流れで法人化してしまうと、「思ったよりお金がかかった」「手続きが大変だった」と後悔することにもなりかねません。

ここでは、法人化をスムーズに進めるためにチェックすべき2つのポイントをご紹介します。

1.法人化の目的を明確にする

最初に確認したいのが、「なぜ法人化したいのか?」という目的です。

この目的があいまいだと、後から「個人のままでよかったかも…」と感じてしまうことがあります。

下記のような観点から、法人化の目的を具体的に考えてみましょう。

▼税制上のメリットを理解しておく

法人化の大きな目的のひとつは「税金対策」です。

所得が一定以上ある場合、法人化することで税率が抑えられたり、経費の計上範囲が広がったりします。

また、赤字の繰越控除や退職金の積立など、法人ならではの制度もあります。

こうした制度の仕組みを理解し、自分の事業に本当にプラスになるのかどうかを見極めましょう。

税理士と相談して、具体的な数字で試算してみるのもおすすめです。

▼事業成長にともなうリスク管理

個人事業主の場合、損失が出たときの責任はすべて個人にかかってきます(無限責任)。

しかし、法人になると「有限責任」となり、個人資産と法人資産を分けて管理できます。

この違いは、将来的に売上が大きくなったときや、新しい事業にチャレンジするときに非常に重要です。

法人化は、ただのステータスではなく、リスクをコントロールするための手段でもあるのです。

▼信用力の向上

法人化することで、取引先や金融機関からの信用度が高くなるという効果も期待できます。

たとえば、銀行融資を受けやすくなったり、大手企業との契約がしやすくなったりするなど、ビジネスチャンスが広がる可能性があります。

このように、法人化によって何を実現したいのかを明確に定めることが、失敗しないための第一歩です。

2.必要な資金を把握する

法人化には、お金の準備が必要不可欠です。

設立の手続き費用だけでなく、その後の運営資金(=運転資金)も考えておかないと、資金繰りが苦しくなることもあります。

▼初期費用の目安を知る

株式会社なら20万〜30万円程度、合同会社であれば10万円前後が初期費用の目安です。

加えて、事務所の開設や名刺・HP制作などの費用も見込んでおきましょう。

▼運転資金の見積もり

設立後にかかる費用は以下のようなものがあります:

- 毎月の社会保険料(役員報酬に対して会社負担あり)

- 税理士・社労士への顧問料

- 家賃・通信費・広告費などの固定経費

- 法人税や消費税などの税金

これらを踏まえて、半年〜1年分の運転資金を確保できるかどうかを検討しましょう。

また、補助金や助成金の利用も資金確保のひとつの手段です。

創業時に利用できる制度については、商工会議所や金融機関に問い合わせると良いでしょう。

法人化にするべきか検討する簡易チェックリストはこちらから

法人化後の成長戦略

法人化はゴールではなく、新たなスタートです。

「法人になったから安心」ではなく、次にどう成長させていくかが、これからの経営のカギになります。

ここでは、法人化後の成長戦略として重要な2つのポイントを解説します。

1.マーケティング戦略の見直し

法人化によって経営基盤が整ったら、次にやるべきことは「マーケティング戦略の再評価」です。

時代や顧客ニーズは日々変化しており、以前のやり方のままでは成果が出にくい時期が必ず訪れます。

以下のステップで、マーケティングを今の時代に合った形へとブラッシュアップしましょう。

▼ターゲット市場の再評価

まず見直したいのは、「誰に向けて何を届けているか」というターゲット設定です。

新規顧客がどこにいて、どんな悩みや疑問を抱えているのかを再確認し、自社の商品・サービスがその課題をどう解決できるかを明確にします。

たとえば、2年前と比べて「インボイス制度」や「副業解禁」など市場環境が変化している場合、ターゲット層も変わっている可能性があります。

こうした変化に合わせたサービス内容の見直しも検討しましょう。

▼競合分析の実施

次に必要なのが、競合他社の研究と分析です。

競合の価格設定、提供サービス、口コミなどを調べることで、自社がどこで勝てるか(優位性)が見えてきます。

- 競合がやっていないこと

- 顧客が不満に思っていること

- 他社がやっていて、自社がまだ対応していないこと

こうした視点で見ていくと、「今、強化すべき内容」が明確になります。

▼デジタルマーケティングの強化

法人としての信頼感を高めるためには、オンラインでの存在感(プレゼンス)がとても重要です。

ホームページの改善、SNS運用、SEO対策、広告運用など、デジタル領域での戦略的なアプローチが欠かせません。

具体的には:

- Webサイトに法人概要や更新日を明記して信用をアップ

- LINEやInstagramなどで顧客と直接つながる導線を作る

- メールマガジンで新商品やイベント情報を発信する

こうした取り組みを積み重ねることで、新たな顧客層の獲得やリピーター育成につながります。

2.人材育成と組織作り

法人化によって組織としての信頼度が上がると、人材採用やチーム構築のチャンスも広がります。

次の成長段階に進むためには、「一人で頑張る経営から、チームで成長する経営へ」と考え方を切り替える必要があります。

▼採用計画と教育体制の整備

新たな人材を採用する際は、「どんな業務を任せたいのか」「その人が成長できる環境があるか」を明確にしておきましょう。

採用後の教育マニュアルやOJT体制が整っていると、短期間で戦力化しやすくなります。

また、毎年同じ内容を繰り返すのではなく、市場や業務内容の変化に応じて社内体制もアップデートしていくことが大切です。

▼企業ビジョンの共有

メンバーが成長し、会社として強くなるためには、「なぜこの事業をしているのか」「どこを目指しているのか」というビジョンを社内で共有することが不可欠です。

経営者一人の想いだけではなく、チーム全体で同じ方向を向いて進む組織作りが、今後の成長の土台となります。

まとめ

1.法人化の重要性を再確認

法人化は、単なる形式の変更ではなく、経営の質を高める大きな一歩です。

たとえば、株式会社や合同会社にすることで、個人の責任が限定されるようになり、万が一のリスクにも備えることができます。

また、法人化によって社会的な信用力が上がり、金融機関からの資金調達や採用活動が有利になります。

加えて、法人にはさまざまな税制優遇が用意されています。所得が一定以上になれば、法人税のほうが有利になるケースも多く、節税対策としても有効です。

このように、法人化には「守り」と「攻め」の両面から見ても、多くのメリットが存在します。

だからこそ、自分の事業にとってベストなタイミングと形を見極めることが、とても重要なのです。

2.次のステップを考える

もし「法人化をしたほうがよさそうだ」と感じたら、次にやるべきことは、手続きと準備の確認です。

- 必要な書類を揃える(定款・印鑑証明書など)

- 法務局で登記申請を行う

- 税務署や年金事務所への届け出を行う

これらの手順を正確に進めていくことで、スムーズに法人としての運営が始められます。

さらに、法人化後は次のような準備も必要です。

- 会計ソフトや税理士との契約で、経理体制を整える

- 社会保険や労務管理の整備

- 法人としてのビジョンや中長期的な経営計画を立てる

これらのステップを一つずつクリアすることで、「経営者」としての次の段階へと進む土台が完成します。

法人化は大きな決断ですが、正しく準備をすれば、あなたのビジネスはもっと自由に、もっと力強く成長していきます。

今こそ、「個人から法人へ」、次の一歩を踏み出すときかもしれません!